تحول بنیادین بانک ها، در گرو نیروی انسانی کارآمد

یکی از رموز موفقیت بانکها، ارتقای سطحی سرمایههای انسانی و آموزش نیرو در راستای راهبردها و اهداف آنها است. نیروی انسانی، مهمترین منابع بانک برای اجرای مدل کسب و کار بانکداری دیجیتال، محسوب میشود و بانکهایی که توسعه منابع انسانی را به صورت هدفمند، علمی و جدی مدنظر قرار میدهند، ییکیی. به توسعه پایدار در مدل کسب و کار و همچنین افزایش میزان رضایتمندی مشتری دست پیدا خواهند کرد. با این حال، عدم توجه ویژه به آموزشهای نوین منابع انسانی در سیستم بانکی و غلبه مباحث یک نظری بر کاربردی در نظام آموزش عالی سطح نامناسب زبانهای خارجی در پرسنل بانکی و همچنین عدم شکلگیری علوم بینرشتهای مرتبط با امور بانکی، مالی و فناوری و کسب و کار از جمله چالشهای عمده منابع انسانی و آموزش در عرصه تحول دیجیتال بانکها به شمار میآیند. در همین زمینه، نسل نوگرای هزاره سوم، متولدان دهه ۱۳۷۰ به اینسو، بهخصوص در حوزه فینتکها و استارتآپها، رقیب جدی این دانشآموختگان آکادمیک و شاغلان صنعت بانکداری سنتی هستند بنابراین لازمه تحقق بانکداری دیجیتال، تحول در اداره آموزش و واحد منابع انسانی بانکها و نیز تغییر دیدگاههای مدیران ارشد تا سطوح پایینتر است. در این مسیر، تسلط بر مهارتهای نرمافزاری و فراگیری زبان انگلیسی، دروازههای ورود به عصر تحول دیجیتال بانکداری هستند.

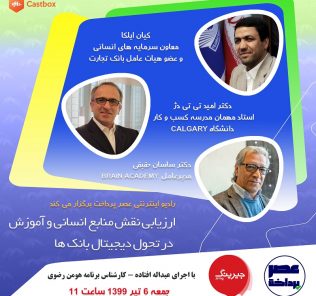

از این رو، به منظور بررسی چالشهای منابع انسانی و آموزش در سیستم بانکی، میزگرد آنلاین از سلسله نشستهای حوزه بانکداری، با عنوان «ارزیابی نقش منابع انسانی و آموزش در تحول دیجیتال بانکها» با حضور کیان ایلکا، معاون سرمایههای انسانی و عضو هیات عامل بانک تجارت، دکتر امید تیتیدژ، استاد میهمان مدرسه کسب و کار دانشگاه Calgary، دکتر ساسان حقیقی، مدیرعامل Brain Academy و دکتر هومن رضوی به عنوان کارشناس برنامه از طریق لایوکست برگزار شد. در این نشست، موضوعاتی مانند نقش و تاثیر منابع انسانی در تحول دیجیتال یک بانک، ترسیم جایگاه منابع انسانی در بانک دیجیتال و کیفیت ارتقا و آموزش منابع انسانی بانکها برای ورود به تحول دیجیتال، مورد بحث و تبادلنظر قرار گرفت. ماحصل این میزگرد، پیشروی شماست.

*جناب ایلکا، شما سابقه طولانی در حوزه منابع انسانی دارید. به عنوان اولین سوال، تصویر کلی از وضعیت منابع انسانی در صنعت بانکداری بفرمایید.

ایلکا: صنعت بانکداری ایران، قدمتی بیش از ۷۰ سال دارد و ریشهدار است. موزههای مرتبط با صنعت بانکداری متعلق به بانکهای بزرگ در تهران ایجاد شدهاند و در کشورهای بزرگی مانند انگلستان، آلمان، فرانسه و ایتالیا، شعب بانکهای ایرانی فعال هستند. این امر نشاندهنده قدمت و دامنه فعالیت بانکهای کشور است. طی چند سال گذشته با توجه به سیر تحول الکترونیک در کشور و افزایش رقابت، صنعت بانکداری در ایران، رو به رشد بوده است. تحول در ابزارها و تکنولوژیهای نوین و ورود آنها به صنعت بانکی، افزایش رقابت بانکها، ارتقای سطح انتظارات مشتریان، گسترش و تنوع خدمات بانکی در تمام ابعاد، گرایش بانکها به بخشبندی بازار در چارچوب بانکداری جامع و ایجاد واحدهایی در قالب بانکداری شرکتی، بانکداری تجاری و بانکداری خرد به شدت تقویت شده و فراتر از آن، گرایش به شخصیسازی خدمات برای تکتک بانکها در برخی حوزههای خدمات بانکی را شاهد هستیم. درباره وضعیت کمی و آماری بانکداری باید عرض کنم در ایران، ۲۱ بانک خصوصی و دولتی داریم که حدود ۱۵۰ هزار نفر در این صنعت، شاغل هستند و حدود ۷۳ درصد این جمعیت را مردان و ۲۷ درصد را زنان تشکیل میدهند. از نظر تحصیلات، حدود ۳۳ هزار نفر زیردپیلم، ۵ هزار نفر دیپلم و فوقدیپلم، و بیش از ۱۱۲ هزار نفر لیسانس و بالاتر، از دانشگاههای معتبر وزارت علوم هستند. بیشترین شاغلان، افراد دارای لیسانس و بالاتر هستند. این امر، بیانگر این است که صنعت بانکداری به سمت نیروهای نخبه و با دانش رفته و رمز موفقیت نیز همین است.

بررسی آخرین مدلهای استعدادیابی در سایر بانکها توسط اینجانب، بیانگر چشمانداز روشن صنعت بانکداری است. در بانکهای بزرگ، تاسیس آکادمیهای آموزشی بسیار مدرن با لایسنسهای معتبر دنیا و آموزش پرسنل و نیز وجود کانونهای استعدادیابی در صنعت بانکداری در بانکهای دولتی و خصوصی بهویژه طی دو سه سال اخیر بیانگر این مدعاست. همچنین بانکها با موج بازنشستگی نیروهای انسانی مواجه هستند و برنامهریزی برای جذب نیروی انسانی با تحصیلات و دانش لازم را مدنظر دارند.

*درخصوص جذب نیروهای جدید، عملا متولدین دهه ۷۰ به بعد در حال جایگزینی هستند. در این زمینه، موضوع گزینش عقیدتی نیز مطرح است که بعضا عدم جذب نیروهای نخبه را موجب شده است. این دغدغهها جذب منابع انسانی کارآمد را دشوار میکند، نظر شما چیست؟

ایلکا: سوال خوبی مطرح کردید. در سیستم ما، نهادی به نام واحد گزینش، تعریف شده و پارامترهای خاص و تعاریف قانونی خود را دارد. بدون تعارف عرض میکنم در بانک خودمان (تجارت) بهخصوص طی پنج شش سال اخیر، معیارمان برای جذب نیروها، دانش فنی آنها بوده است. اولین ملاک ما آزمون، تحصیلات، سن و غیره است و این آزمون از طریق سازمان سنجش برگزار میشود تا در ورود برای همه باز باشد. در بحث گزینش، بیشتر مساله سوءپیشینه را مدنظر داریم که شخص متخلف، ورود نکند. حتی هر هفته یکی دو نشست برای مصاحبه با افراد نخبه داریم که در کمیتههای تخصصی غیر از مدیران ارشد بانک، استادتمامِ روانشناس و اقتصاددانِ دانشگاه تهران، سوای دانش علمی، به بررسی شخصیت افراد و آنالیز آنها میپردازند. چارچوب ما در بانک تجارت همین بوده و اگر مواردی در این زمینه وجود دارد، متاسفانه حاصل کجسلیقگیهای افرادی است که نظر شخصی خود را اعمال میکنند. نهاد گزینش هم دستورالعملهای سفت و سخت را در نظر نمیگیرد.

رضوی: صنعت مالی در مرحلهگذار و تحول دیجیتال است و اصلیترین منبع بانکها برای تحول دیجیتال منابع انسانی آنهاست. لطفا بفرمایید چه مهارتهایی برای منابع انسانی بانکها و صنعت مالی لازم است؟

حقیقی: بنده حدود ۲۰ مهارت را فهرست کردهام که هشت مورد را با توجه به محدودیت زمان مطرح میکنم. منظور از تحول، تغییرات بنیادین است. نکته اول، امنیت بسیار بالاست که از خطای انسانی اعم از مدیر یا کارمند جلوگیری میکند. این امنیت، برای مشتری، امنیت مالی به همراه دارد. نکته دوم مساله سرعت است. مثال میزنم. در تیدی بانک (TD Bank)، برای همسرم از هلند بلیت و سپس در فرودگاه دو فنجان قهوه خریدم، بعد که به هتل رسیدم، پول را پرداخت کردم. پس از دو سه دقیقه، از بانک با من و در هلند با همسرم تماس گرفتند و حساب مرا بلوکه کردند و گفتند از حساب شما پول سرقت شده، نگران نباشید ما پول شما را برمیگردانیم که گفتم خودم قهوه را خریداری کردم. کل این ماجرا سه دقیقه طول کشید. این امر، همان سرعت است. نکته سوم، بهرهوری است. شک دارم که بهرهوری در ایران، بیش از یکونیم یا دو ساعت در روز باشد. در صورتی که بهرهوری در سیستمهای تحول دیجیتال، ۸ تا ۱۰ ساعت و حتی ۱۲ ساعت در روز است و حتی یک ثانیه آن هدر نمیرود. نکته چهارم، مجزا ساختن مدیریت یا کارمند یا فرهنگ غلط از ساختار اصلی است. نکته پنجم، مشتریمحوری است و فقط به نفع سیستم کار نمیکند. تحول دیجیتال از ابتدا برای مشتری تعریف میشود. محال است سیستمهای تحول دیجیتال حق را به سیستم بدهند بلکه حریم خصوصیفرد و منافع مالی وی با کمترین بهره رعایت میشود. نکته ششم، اطلاعاتمحوری سیستمهای تحول دیجیتال به نفع مشتری است. نکته هفتم، آیندهمحوری و پیشبینی مسایل به نفع مشتری است. نکته هشتم، خودتصحیحکننده است. سیستم تحول دیجیتال اگر اشتباه کند، از طریق مشتری، بهتدریج خود را تصحیح میکند.

رضوی: شما میزان بهرهوری کارمندان بانکی در ایران را بین یکونیم تا دو ساعت اعلام کردید. این موضوع، براساس آمار است یا حس و تجربه خودتان؟

حقیقی: آمار دقیق ندارم اما مطالعه چند مقاله و نیز گفتوگو با صاحبنظران مختلف از جمله مرحوم جمشید پژویان، اقتصاددان بزرگ ایران(که اخیرا به دلیل ابتلا به کرونا درگذشت) بیانگر همین امر است. کافی است به سیستمهای بانکی و ادارات دولتی مراجعه کنید. واقعا بهرهوری پایین است، نه فقط به دلیل حقوق پایین بلکه مشکلات عدیده دیگر نیز به این مساله دامن میزند. انگیزه کار کردن افراد در بانک، وجود خارجی ندارد؛ مثلا در سیستم بانکی، یکفرد عادی، حدود ۲٫ ۵ میلیون تومان دریافت میکند؛ با توجه به تورم کشور، آیا کفاف زندگی را میدهد؟ این امر، علاوه بر کار دزدی و اخلاق نادرست، استرسهای فراوانی را در مغز افراد ایجاد میکند که اجازه نمیدهد بهرهوری لازم را داشته باشند. در همین زمان شیوع کووید ۱۹، حدود یک ساعتونیم در صف بانکی در کانادا بودم، ۱۱ تراکنش داشتم و خانمی که پشت باجه بود، یک ساعت و ۴۵ دقیقه، بارها با لبخند، کار مرا انجام داد. چندین بار از او عذرخواهی کردم و او در پاسخ گفت دارم وظیفهام را انجام میدهم. حتی یک لحظه کار مرا متوقف یا بدخلقی نکرد.

*چالشهای اصلی منابع انسانی بانکهای ایرانی برای ورود به تحول دیجیتال چیست؟ با توجه به مهارتهایی که دکتر حقیقی برشمردند، چه راهکارهایی را برای پر کردن این شکاف مدنظر دارید؟

ایلکا: درباره گزینش و بهرهوری باید این حقیقت را بپذیریم که بانکهایی مانند بانک تجارت در مسیر توسعه هستند و مرحلهگذار را طی میکنند. با این حال باید از فعالیت همکاران در بخش صف، دفاع کنم. اگر به شعب بانکهای ما سر بزنید، واقعا نوع رفتار پرسنل ما را مشاهده میکنید که از اول وقت تا بعد از بسته شدن شعب، خدمترسانی میکنند. اینکه بهرهوری با کدام شاخصها و سیاستهای کلان کشور ارزیابی میشود، برای ما مهم است اما به هرحال حیات بانکداری، منوط به کسب بهرهوری است. درباره مجزا ساختن مدیریت از کارکنان، باید عرض کنم هر بانکی که موفق است، به این دلیل است که مدیران ارشد بانک با همکاران صف ارتباط نزدیک دارند. بانک تجارت، بزرگترین شرکت بورسی کشور است و از زیان، خارج شده و در حال اعلام سوددهی در مجمع برای سهامداران بخش خصوصی است. البته این موارد به این معنا نیست که همه چیز خوب است بلکه نقاط ضعف هم وجود دارد اما در سازمانهای موفق مانند بانک تجارت، این نقطه ضعف را به حداقل میرسانیم.

اما درباره چالشهای منابع انسانی، یکی از مباحث جدی این است که استارت بانکداری دیجیتال در سند بانکداری کشور بهطور جدی حدود یکی دو سال پیش خورده است. بانکداری دیجیتال از سوی وزارت اقتصاد، به تمام بانکها تکلیف شده است. هر بانکی، مدیر پروژه دیجیتال دارد و ما نیز کارگروه ویژه با یک مدیر تحصیلکرده و باتجربه فناوری سیستم بانکی با استفاده از مشاوران داخلی و خارجی داریم. اولین گام ما، فارغ از مباحث مطالعاتی، بحث آموزش است چون همکاران ما باید بدانند تعریف بانکداری دیجیتال چیست و ما را به چه سمتوسویی میبرد و بعد از آن چه تحولی در سازمان و همکاران اتفاق میافتد؟ و چه بهرهوریهایی را به همراه دارد؟ حدود ۵۰ نفر از همکاران خوشفکر ما، دورههای آموزشی را در بهترین شرکتهای معتبر کشور سپری میکنند. استارت آن در دو سه هفته اخیر زده شده و این افراد بعد از طی دوره آموزشی، مدرسان بانک در تمام لایهها از مدیران تا همکاران در شعب هستند. از آنجا که بانکها در فضای کشور، با متد خاص سنتی کار کردند و الان خدمات الکترونیک را طی میکنند و اکنون بحث بانکداری دیجیتال مطرح است، بنابراین وجود مشکلات طبیعی است و این پوستاندازی، زمانبر است. چالشی که مدیران بانکها دارند، عقب افتادن از این صنعت است و غیر از این، بانک بقایی نخواهد داشت.

نگرانی موجود، پیادهسازی بانکداری دیجیتال به بهترین نحو، آموزش و تغییر ساختار و نظایر آن است. بهطور مثال بانک تجارت، در حال پیادهسازی کربنکینگ با امکانات و متدهای پیشرفتهتر است و این امر به شدت دغدغه مدیران بانک است و عدم راهاندازی آن نقایص جدی را در روند بانکداری ما ایجاد میکند زیرا باید درباره بهرهوری سیستم به سهامداران پاسخگو باشیم. نکته دیگر، بحث جذب نیروی انسانی است. آیا این نیروی انسانی میتواند برنامهای که مشاوران خارجی و داخلی طراحی کردهاند، اجرا کنند. این کار هزینهها، سختیها و آسیبهای خاص خود را دارد. عزم ما این است که با حداقل هزینهها، ریلگذاری جدیدمان را انجام دهیم.

*جناب حقیقی، بانکداری در غرب هم یکشبه به این نقطه نرسیده است و سالها برنامهریزی کردهاند. قاعدتا آموزش نیرو در سازمانهای بزرگ مانند بانک با توجه به پیچیدگیهای موجود باید از سطح بالا تا تحویلداران انجام شود. درست است؟ لطفا درباره متدولوژیهای نوین آموزشی برای سازمانهای بزرگ توضیح دهید.

حقیقی: اشاره به واژه «پیچیدگی» در سوال، بسیاری از موارد را توضیح میدهد. یکی از راههایی که میتوان به این مساله پاسخ داد، این است که مشکلات این مسیر را بیان کنیم. اولین مساله، نیاز به یک زبان بینالمللی یعنی زبان انگلیسی است. آموزش هوش مصنوعی، ماشین لرنینگ و نظایر آن، نیازمند فراگیری زبان است. با ساختارهای کمکی مانند مترجم همزمان ماشینی، میتوان به این قشر کمک کرد. دومین مساله، بسترسازی یا فرهنگسازی است. اخیرا آمازون در چند ایالت آمریکایی، با دو شیوه یکی از طریق پهپادهای کوچک در تراس منازل و دیگری از طریق اسباببازیهای بشقاب پرنده کوچک که در خیابان راه میروند، بستههای پستی مانند نان، سبزی و غیره را تحویل مشتریان میدهد. جالب است بدانید از بین ۶ هزار تحویل این بستهها، ۵هزار و ۸۴۳ مورد از این مواد غذایی، سالم و خوب به دست مشتری رسیده و برای برخی از آنها مشکل فنی ایجاد شده و یک مورد با لگد پسری که فکر میکرده اسباببازی است، مواجه شده است. اگر همین بشقاب پرنده کوچک را در تهران بگذارید، چه تعداد آن سالم میرسد؟ پس بسترسازی مهم است. سومین مساله، اراده لازم است که اگر وجود نداشته باشد چیزی اتفاق نمیافتد. چهارمین مساله بودجه واقعی است که باید با دلار باشد و با وضعیت فعلی دشوار است. چهارمین مساله، موردی است که چهار پنج سال پیش در آلمان مشاهده کردم. برای یکی از بانکها، مشکل شبکه و امنیت ایجاد شده بود و گروه ضربتی ۱۳۷ نفره از سوئد استخدام شدند. این مورد پیشنهاد من به آقای ایلکا است. این گروه به مدت شش ماه، همزمان با اینکه روی امنیت بانک کار میکردند، کارمندان بانک را نیز آموزش میدادند. این گروه ضربتی در زمینههای مختلف در دنیا مورد استفاده است.

بعید میدانم در ۲۰ سال آینده، موضوع آموزش از سطح مدیران تا تحویلداران شعب در ایران انجام شود اما پیشنهاد من این است که در ۱۵ تا ۲۰ شعبه به صورت آزمایشی با یک گروه ضربتی بیرون از بانک که به مسایل دیجیتال، مسلط باشند، به صورت کنترات قرارداد منعقد شود. در بالای این شعب نیز مثلا با رنگ زرد یا نارنجی مشخص شود که در قالب سیستم تحول دیجیتال کار میکند. سپس بازخورد آن را از مشتریان بگیرند. شاید این تنها راهی باشد که آموزش بتواند از طریق واقعی به سیستم عریض و طویل مانند بانک تجارت و امثال آن وارد شود وگرنه بنده شانس بزرگی برای تحول بنیادین در سیستمهای بانکی ایران نمیبینم چون بعید میدانم بوروکراسی سیستم کشور اجازه بدهد در ۱۰ تا ۱۵ سال آینده، اتفاقات بزرگ رخ دهد و سیستم از سرتاپا تغییر کند.

ایلکا: ابتدا عرض کنم مواردی را که آقای حقیقی مطرح کردند، نشانه دلسوزی میبینم و نقد منفی تلقی نمیکنم. درباره زبان انگلیسی، ذکر چند نکته مهم است. بحث زبان انگلیسی، یکی از چالشهای مدیران در هیات عامل بانک است. سالهاست که در این زمینه برنامهریزی میکنیم و معلمان خصوصی با مدیران بانکها کار میکنند. برای پرسنل، بستههای آموزشی زبان داریم و حتی اگر مدیران ارشد، زبان انگلیسی بلد نباشند، ارتقای بیشتر شامل حال آنها نمیشود. در سیستم آموزشی بانکداری کشور، آموزش زبان انگلیسی یکی از مباحث مهم است. اگر بخواهیم با سیستم بینالملل ارتباط برقرار کنیم، مدیران باید دانش لازم درباره آن داشته باشند.

رضوی: گفته میشود DNA بانکهای دیجیتال، بهگونهای تغییر میکنند که کمتر شبیه بانک هستند و بیشتر به کمپانیهای تکنولوژی مانند IBM، آمازون و گوگل شبیه میشوند. استراتژیهای منابع انسانی، جذب و آموزش نیرو در این کمپانیها کدامند؟

حقیقی: کاربرد واژه DNA در این سوال، بسیار بجاست و سوال را منطقیتر میکند. بانکها در حال پیشروی به سمت امنیت، سرعت، بهرهوری، مجزا ساختن مدیریت و کارکنان از ساختار اصلی، مشتریمحوری، اطلاعاتمحوری، آیندهمحوری و خودتصحیحکنندگی پیش میروند. انسان به راحتی خودش را تصحیح نمیکند، چون مغز عادت میکند و براساس کلیشههای ذهنی عمل مینماید. رفتار ما در یک سیستم، همانی است که دیروز بوده است. مثال میزنم. آمازون، ۵۱ پایگاه روی کره زمین زده و این تحول دیجیتال را به صورت سیستماتیک در وجود آمازون ایجاد کرده است. آیندگان بدون سیستم آمازون نمیتوانند زندگی کنند. حتی بسیاری از ساختارهای ناسا به آمازون وابسته است. تمام مسایل ساختاری حدود ۳۵ درصد بانکهای عظیم دنیا به (AWS) Amazon Web Services متصل است. این ۵۱ پایگاه در استرالیا، لندن وغیره ایجاد شده و تمامی اطلاعات را بر روی کلود آورده و نامبروان روی کره زمین است. مایکروسافت از این لحاظ در رتبه دوم و گوگل در رتبه سوم است. این سه شرکت حدود ۸۳ درصد ساختارهای کامپیوتری جهان را در دست گرفتهاند و IBM وغیره بعد از آنها قرار میگیرند. دولتها به بهانه دموکراسی، آزادی و غیره بههیچوجه نمیتوانند اینها را کنترل کنند، چون مشتریمحور هستند.

درباره معیارهای گزینش باید عرض کنم طبق تحقیقات بنده در سوئد، استرالیا، کانادا و هلند، گزینش وجود دارد اما نه به مفهوم عقیدتی و رایج در ایران. شش مرحله مصاحبه به جز مرحله اول که بررسی رزومه متقاضی است، وجود دارد که از طریق مثالهای واقعی نه تکیه بر اظهاراتفرد صورت میگیرد. اولین مرحله، بررسی روانشناسی فرد، دومین مرحله، بررسی اجتماعی بودن، سومین مرحله، سنجش اخلاقی بودن، چهارمین مرحله، منصف بودن، پنجمین مرحله، فن بیان و نحوه صحبت کردن و ششمین مرحله یا آخرین و مهمترین آن، نحوه حل مشکل در زمان بحران است. با طی این مراحل،فرد به استخدام شرکتی مانند گوگل و آمازون درمیآید. هر کارمندی در هر سطحی باید بتواند بحران را مدیریت کند.

ایلکا: هفته گذشته، مصاحبهای را با افراد نخبه داشتیم.فرد از نظر دانش فنی مثبت و ایدهآل بود اما روانشناس همکار ما در بخش جذب، رفتار سازمانی وی را تایید نکرد و نمره منفی بهفرد تعلق گرفت. تلاش ما این است که افراد منطقی با دانش فنی در سیستم بانکداری داشته باشیم.

• ضمن تشکر از مشارکت آقای دکتر حقیقی در این میزگرد، با توجه به اینکه ایشان، زودتر جمع ما را ترک میکنند، از این لحظه، مباحث را با آقایان ایلکا و تیتیدژ ادامه میدهیم. جناب ایلکا! بانکها در فرایند جذب و استخدام با نسل هزاره سوم، مواجه هستند. این نسل که دهه ۷۰ به بعد را شامل میشوند، تفاوتهای فرهنگی، عقلانی و عقیدتی زیادی، با نسلهای قبلی دارند. فعالیت این نسلها در فضای بانکی، محیط جدیدی نیاز دارد. آیا برنامهریزی خاصی برای بهرهوری بیشتر از این نسل در نظام بانکی داشتهاید؟

ایلکا: نکته حایز اهمیت این است که بانکها بر اساس نیازسنجی واقعی و طرح و ایدههای خود در بانکداری دیجیتال، باید نیروهای متناسب با کارکرد آتی را جذب کنند. معمولا جذب نیروهای نخبه با حساسیت خاصی صورت میگیرد و بانکها باید با برنامهریزی مدون و دقیق نسبت به جذب آنها اقدام کنند زیرا نیروهای انسانی، بازیگران اصلی صحنه هستند و هرچه در جذب موفقتر عمل شود، اجرا نیز موفقتر خواهد بود. بانکها باید در جذب این کارکنان، محیط منعطف فراهم کنند. این افراد تمایل دارند در محیطهای دارای نوآوری فعالیت نمایند و نرخ ماندگاری آنها نیز در این شرایط بیشتر است. در بانکهایی که سیستم پویایی نداشته، این نیروها دوام نیاوردند و اقدام به جابهجایی کردند. این فضا و بستر باید برای اینگونه پرسنل آماده شود. بانکها باید برای این افراد، مسوولیت ایجاد کنند تا متعهد به فضای کار شوند. بانکها باید توجیه صحیح و آموزش متناسب با شغل را به این نیروهای جوان و نخبه مدنظر قرار دهند. سپردن مسوولیت و اختیار به نیروهای هزاره سوم بسیار مهم است تا آنها بتوانند خلاقیت را در محیط بپرورانند و محل کار را خانه دوم خود بدانند. در حال حاضر، ابزارهای تشویقی را باید در کنار مباحث آموزشی لحاظ کرد. بزرگترین سرمایه موفق هر بانک، نیروی کارآمد و باانگیزه است. بر اساس مطالعات بنده در سیستم بانکی، افراد موفق در بانکهای دولتی و خصوصی، نیروهای جوان، نخبه، بادانش و باانگیزه هستند. در این رابطه، انگیزه بسیار مهم است. افرادی دانش و تحصیلات عالیه دارند اما انگیزه کافی ندارند. سازمان باید با توجه متد نزدیکی صف و ستاد این فضا را ایجاد کند. مدیرعامل و اعضای هیات مدیره بانک باید با کارکنان ارتباط نزدیک برقرار کنند و با نوع نگاه، دغدغهها و چالشهای افراد آشنا شوند. موفقیت هر بانک در گرو کارکنان باانگیزه است و ریشه آن، ارتباط نزدیک مدیران ارشد با همکاران صف و شعب است.

رضوی: آقای دکتر تیتیدژ! وقتی از بانکداری در ایران صحبت میکنیم، از صنعتی سخن میگوییم که ابعاد آن را آقای ایلکا در ابتدای گفتوگو اشاره کردند. ورودی اصلی منابع انسانی در ایران، دانشگاهها هستند. از نظر شما، با توجه به تجربه بیش از دو دهه در حوزه آموزش و حضور در کانادا، تفاوتهای سیستم آموزشی آمریکای شمالی، کانادا و انگلستان با ایران چیست؟ در این زمینه لطفا مروری بر نقاط ضعف آموزشهای دانشگاهی کشور داشته باشید.

تیتیدژ: آنچه که معلوم است، دانشگاههای آمریکایی و کانادایی، کیفیت بهتری دارند و از نظر جذب دانشجوی خارجی نیز بعد از آمریکا، کشورهای انگلستان و کانادا در ردیف بهترینها هستند که ممکن است یک شاخص آن، زبان انگلیسی باشد. در مجموع، دانشگاههای شاخص و مطرح دنیا در این کشورها قرار دارند. بنده به جای اینکه مستقیما به موضوع کیفیت آموزشی و تفاوتهای آموزشی وارد شوم، نکات مهمتری را اشاره میکنم. کیفیت آموزشی، نوک کوه یخ است و ما باید بدانیم زیر آب و بخش بزرگ کوه یخ چیست چون بر اساس آن، خروجی، خوب یا بد میشود. مهمتر از همه پایداری کیفیت آموزشی است. در آمریکا، اکثر دانشگاههای معتبر، خصوصی هستند و کمتر دانشگاه دولتی را میبینید که مطرح و شناختهشده باشد. در کانادا نیز هرچند ۹۰ درصد دانشگاهها، شبهدولتی هستند، اما عملا دولت در حال کاهش بودجه است و جذب دانشجوی خارجی در اولویت قرار گرفته است؛ بهگونهای که در سال گذشته، ۳۰۰ هزار دانشجوی خارجی داشته که این امر ۴۰ میلیارد به اقتصاد کانادا کمک کرده است. در ایران، بخش اعظم بودجه آموزش عالی به سمت دانشگاههای دولتی سوق پیدا میکند. طبق آماری که قبلا استخراج کردم، ۹۶ درصد دانشجویان ایران، خودشان شهریه میپردازند و در دانشگاه دولتی رایگان تحصیل نمیکنند. نکته اینجاست که دانشگاهها از کجا درآمدزایی میکنند. دانشگاههای آمریکا، ۱۶ درصد از شهریه، درآمدزایی میکنند و سایر درآمدها از شرکتهای دانشبنیانِ تاسیسشده و پژوهش است. دانشگاههای کانادایی نیز که به شدت به دولت وابسته بودند، به سمت درآمد از دانشجویان بینالمللی هستند. در ایران، مشکل اصلی، عدم وجود رقابت در دانشگاههاست؛ یعنی دانشگاهها از سوبسید یا به عبارت بهتر رانت دولتی استفاده میکنند و این امر، موجب عدم رقابت شده است. در حالی که اگر دانشکدههای مختلف در انگلستان، آمریکا، کانادا و غیره قادر نباشند دانشجو، جذب کنند و پروژههای پژوهشی کسب نمایند، به راحتی حذف یا ادغام میشوند. از اولین فارغ التحصیلان دکترایی که در ایران، بیکار شدند، رشته شیمی بودند و این رشته در دانشگاهها تأثیری ندارد چون اساتید سریعا میتوانند به استاد تمام تبدیل شوند و دانشجوی دکترا بگیرند و رقابتی وجود ندارد. به همین دلیل دانشگاههای دولتی، نیز رشتههای جدید متناسب با نیاز بازار تعریف نمیکنند و تمام رشتههای جدیدی که در دانشگاههای غیردولتی تعریف میشود با تایید دانشگاه دولتی، صورت میگیرد. اگر دانشجوی دانشگاه آزاد یا غیرانتفاعی باشید و قصد داشته باشید، رشته جدیدی را تاسیس نمایید، علنا گفته میشود باید دانشگاه دولتی باشید. بنابراین در دانشگاههای ایران، سرفصلها قدیمی هستند و چون متناسب با نیاز بازار نیستند، اتفاق جدیدی نمیافتد و آمار بیکاران فارغالتحصیل از افرادی که تحصیلات دانشگاهی ندارند، بیشتر است اما در کشورهای پیشرفته، رشتهها بهروز شدهاند و موردنیاز بازار هستند. این موضوع، تفاوت اصلی است. ما به جای اینکه بورس را به صندلی خالی در دانشگاه اختصاص دهیم، باید به شخصی اعطا کنیم که در رشتههای موردنیاز جامعه تحصیل کند. مهمتر از همه این موارد، استقلال هیات امنای دانشگاه در تعیین رشتههای جدید است.

رضوی: حوزه بانکداری دیجیتال، بخشی به فناوریهای نوین و بخشی به مالی و کسب و کار بانکداری مربوط میشود. در این زمینه نه دانشکدههای فناوری، نه دانشکدههای مدیریت و نه دانشکدههای اقتصادی و بانکی، توجهی به ابعاد فناوری و مالی به صورت همزمان ندارند و در حوزههای بینرشتهای فاصله زیادی وجود دارد. تعامل بین دانشکدهها برای تولید محتوا و کمک به صنعت در این حوزه بسیار کم است. به عنوان مثال کمتر پایان نامه، تحقیق و مقالهای در این بین دو دانشکده متفاوت را شاهد هستیم. با مقایسه بین دانشگاههای آمریکای شمالی و ایران در این عرصه و پروژههایی که از صنعت اخذ میکنند، بفرمایید چگونه این پروژهها بین دانشکدهها تقسیم و موضوعات بینرشتهای حلوفصل میشود؟

تیتیدژ: دانشگاه باید خیلی سریع بتواند رشته موردنیاز بازار را تأمین کند. من در ایران، چون معاون آموزشی دانشگاه بودم، تجربه این موضوع را دارم. برای یک رشته دکترا که به شدت موردنیاز جامعه است و متقاضی زیاد دارد، بعد از دو سال موفق نشدم آن رشته را به تصویب وزارت علوم برسانم اما در کانادا، چون هیات امنای دانشگاهها مستقل هستند و به سرعت تصمیمگیری میکنند، قادرند رشتهها یا بین رشتههای جدیدی را ایجاد کنند که به درد بازار کار بخورد و این انعطافپذیری موجب میشود، به سرعت خودشان را با بازار تطبیق دهند.

• جناب ایلکا! همان طور که مستحضرید یک سر طیف در بانک دیجیتال، در حوزه نیروی انسانی به آموزش برمیگردد. در این زمینه، آیا باید تحول جدی در اداره آموزش و منابع انسانی نیز اتفاق بیفتد یا با همان روش سنتی، کار را پیش ببرند؟ نکته دیگر اینکه متأسفانه در شرایط تحریم هستیم و دانش بسیاری از سرفصلهای موجود به ایران منتقل نمیشود. شبکه بانکی در چنین فضایی برای تحقق یک بانک دیجیتال، چه اقداماتی باید انجام دهد تا مسیر موفقتری را دنبال کند.

ایلکا: روشهای سنتی در اداره آموزش و منابع انسانی؟ هرگز! حیات و بقای یک بانک در گذر سریع از آموزش سنتی به مدرن است. خلاصه کتاب «رقص تغییر» The Dance of Change، که از آثار اساتید دانشگاههای اروپایی است، این است که تغییر بنیادین هر سازمانی، مستقیما به نیروی انسانی کارآمد بستگی دارد. سپس نویسنده، در پاسخ به این سوال که نیروی انسانی کارآمد چگونه ایجاد میشود؟ بر آموزش، تأکید و آن را به تئوری و کاربردی تقسیم میکند. در این رابطه، شکاف مهمی که در دانشگاههای ما وجود دارد، فاصله بین آموزشهای نظری و کاربردی است و موجب میشود نیروی انسانی با مباحث تئوری بیشتر آشنا شود که بعد از مدتی فراموش میشود. یکی از اساتید در یک پروژه اقتصادی بزرگ، با گردآوری حدود ۵۰ نخبه دانشگاهی، این پروژه را انجام داد که خدمات مناسبی برای آن سازمان اقتصادی نیز به بهرهبرداری رساند. بنابراین، بانکی موفق است که پویایی خود را حفظ کند و این پویایی سازمان و بانک، به نیروهای کارآمد، باتجربه و بادانش در حوزه تئوری و کاربردی، وابسته است. آموزش باید با دو بال تئوری و تجربی – کاربردی، پیش رود. کارکنان حوزه بانکی باید بدانند وقتی وارد صنعت بانکداری دیجیتال میشوند به چه سمتوسویی پیش میروند و بهرهوری لازم را در این زمینه، کسب نمایند.

رضوی: آموزش در بانکداری دیجیتال، باید دیجیتال باشد. به عبارتی دیگر انتظار داریم که تحول دیجیتال در صنعت آموزش نیز رخ دهد و چه دانشگاهها و چه ادارات، نیز باید تحول دیجیتال داشته باشند. شما تحول دیجیتال در صنعت آموزش یا تخریب (Disruption) در این عرصه را چگونه ارزیابی میکنید؟

تیتیدژ: تخریب (Disruption) بحث جذابی است. با اتفاقاتی که اوبر، آمازون و ایربیانبی (Airbnb) ایجاد کردند، تخریب در آموزش نیز باید رخ دهد. از هزاران سال پیش تا حالا این اتفاق نیفتاده است. کلاسی وجود دارد که استاد ایستاده و سایرین در حال گوش دادن درس هستند. البته کرونا، تخریب را به شدت گسترش داد. اگر از طریق گوگلترندز به سایت دانشگاهها مراجعه کنیم، متوجه میشویم که به شدت ترند دانشگاهها، در حال کاهش است. حتی ترند دانشگاههای هاروارد و استنفورد نیز شدیدا کاهش یافته است. از سوی دیگر سایتهای edx. org و Coursera. org که درسهای آنلاین را مدنظر دارند، رشد بسیار خوبی داشتهاند. ممکن است گفته شود پشت سر آنها دانشگاهها هستند. مثال دیگر سایت Udemy است. در این سایت، هرکس میتواند یک درس سه چهار ساعته را با هزینه پایین روی آن قرار دهد و در نهایت گواهینامه دانشگاهی نیز نمیدهد اما از هاروارد هم پیشی گرفته است! این امر، بدین معناست که مردم از مدرک گرفتن دانشگاهی، به سمت یادگیری دانش سوق پیدا میکنند. تخریبی که در حال رخ دادن است، یکی شامل (ED TECH) Educational Technology است که در آن مباحث AR، VR و هولوگرام مطرح میشود اما تخریب دیگر، بحث تغییر بیزینس مدل و جذب مخاطب در دانشگاههاست.

اگر روراست باشیم، باید عرض کنم دانشگاهها، در حال فروش برند هستند؛ یعنی با برند خودشان پول در میآورند. چون خودم فارغالتحصیل دانشگاه شریف هستم، در قالب مثال، تفاوت این دانشگاه را با دانشگاههای دیگر در تهران مطرح میکنم. مشخصههای دانشگاه شریف، امکانات، اساتید و دانشجویان آن هستند. به نظر من، تفاوت چندانی بین دانشگاه شریف با سایر دانشگاههای دولتی و بزرگ دیگر در تهران از نظر امکانات و استادان وجود ندارد. تفاوت اصلی روی دانشجوهاست. کافی است دانشجویانی که رتبههای خوب در دانشگاه شریف دارند، امسال دانشگاه دیگری را انتخاب کنند. بنابراین اینجا برند دانشگاه مطرح است اما ممکن است بعدها این برند به راحتی از بین برود و مانند اوبر دیگر کسی به دنبال برند آژانس تاکسی نیست. بلکه مهم این است که دانش کافی وجود داشته باشد. این اتفاق خواهد افتاد. نکته دیگر، بحث فروش مدرک است. با توجه به ترند گوگل که کاهش استقبال از مدرک را شاهد هستیم و مردم به سمت آموزش و یادگیری مادامالعمر میروند، برندفروشی و برند دانشگاهها و حتی خود مدارک دانشگاهی به تدریج از بین خواهد رفت. اجباری که به دلیل شیوع کووئید ۱۹ در آموزش آنلاین و کاهش هزینهها در پی آن، ایجاد شده، اعتراض دانشجویان مبنی بر اینکه هزینه حضوری از آنها اخذ شده اما دروس آنلاین ارائه میشود، به همراه داشته و اینکه این هزینهها باید کاهش یابد. این در حالی است که هزینههای دانشگاه کاهش پیدا نکرده، بلکه هزینه اساتید باید پرداخت شود، اگر هزینه انرژی نمیدهند، هزینه آنلاین پرداخت میکنند. این امر، موجب میشود برخی دانشگاهها به سمت ورشکستگی بروند که به زودی اتفاق خواهد افتاد یا اینکه باید به سمت تخریب حرکت کنند. نکتهای که وجود دارد، این است که بسیاری از استارتآپها و موفقترین آنها مانند Airbnb و اوبر در بحران ۲۰۰۸ رشد کردند. این بحران اقتصادی که به خاطر کرونا ایجاد شده، نیز تخریب دانشگاه را تسریع خواهد کرد و اتفاقات بسیار بزرگی را در یکی دو سال آینده شاهد خواهیم بود.

• در بانکداری دیجیتال، نقش فین تکها و استارتآپها به عنوان نسل هزاره سوم نوگرا بسیار پررنگ شده است. این گروهها از نظر چابکی دانش و سایر موضوعات با بدنه بانکی کشور، فاصله دارند و رقیب یا همکار بانکها نیز محسوب میشوند. بانکها با این چالش، چگونه باید مواجه شوند که منافع بیشتری را به سمت خودشان جذب کنند؟

ایلکا: اساسا بانکداری دیجیتال، در دسترس بودن، سودمند بودن، بهصرفه بودن و کاهش هزینههای عملیاتی را در پی دارد. فینتکها و استارتآپها، نیز به دلیل رابطه مستقیم با مشتریان گسترده و درآمدزایی به موقع، نقش مهمی در صنعت بانکداری دارند. نقاط اشتراک هر دو، یعنی بانکها و فینتکها، ارتباط نزدیک با مشتریان، درآمدزایی و خدمترسانی سریع است. بانکداری دیجیتال، به گفته یکی از اساتید، چسباندن فینتکها به بانکهاست. شرکتهای استارتآپ چندین سال است که به صنعت بانکداری و پرداخت ورود کردهاند. ورود آنها چند نکته حائز اهمیت را به دنبال دارد: نکته اول اینکه موجب بهروز شدن فناوریهای جدید میشوند و صنعت بانکداری را از نظر تسهیل ارائه خدمات به مشتری یاری میرساند. نکته دوم اینکه دایره خدمات نظام بانکی کشور را گسترش میدهد چون دامنه فعالیت فینتکها و استارتآپها، گسترده است اما بانکها صرفا در چارچوب مشتریانی که با آنها لینک میشوند، خدمات ویژه ارائه میدهند. نکته سوم اینکه نزدیکشدن بانکها با فینتکها و استارتآپها باعث میشود سیستمهای بانکها از لختی و سنگینی، خارج و چابک شوند. در حال حاضر انتظارات مشتریان از بانکها بیشتر شده و یکی از رموز موفقیت فینتکها این است که به مشتریان نزدیک شدهاند. از آنجا که هدف بانکها نیز کسب بهره وری بیشتر است، باید با فینتکها و استارتآپها حلقه نزدیکی تشکیل دهند. یکی از اساتید معتقد است نبض کسبوکار تراکنشهای بانکی با استارتآپها میزند.

• آقای امیر دانشور، پارتنر شرکت DB&P در ایران، نیز نکاتی مدنظر دارند. در خدمت شما هستیم.

دانشور: تحول دیجیتال، موضوع جدیدی در کشور است و ایران نیز در سالهای اخیر در علوم جدید مانند نانوتکنولوژی و ژنتیک قدرت و پیشرفت چشمگیری داشته است. این اعتقاد بر اساس بازخوردهایی است که بنده از پروژههایی در حوزه بانکهای پیشرو در ایران در حوزه تحول دیجیتال داشتم و معتقدم فاصله ما با جهان زیاد نیست. به گواه بسیاری از کارشناسان خارجی که سیستم بانکی ایران را از نزدیک مشاهده کردهاند، نه تنها از کشورهای اروپایی عقبتر نیستیم بلکه در بسیاری از حوزهها از آنها پیشرفتهتر هستیم و بهویژه در حوزه تحول دیجیتال، اتفاقات بسیار خوبی خصوصا طی دو سه سال اخیر در کشور رخ داده و آینده بسیار روشنی در انتظار صنعت بانکداری ماست. بنابراین به آینده بانکها در کشور امیدوار باشیم. ما اشتباهات بانکهای بزرگی مانند دویچهبانک را تکرار نمیکنیم و یکی از کشورهای موفق در جهان خواهیم بود.

ایلکا: از نظرات جناب دانشور بسیار متشکرم و نکاتی که اشاره کردند، کاملا قابل مشاهده است. در سیستم بانکی کشور ما، بستر مناسب برای ارتباط با فینتکها آماده شده و بانکها از جمله بانک تجارت تلاش میکنند خودشان را به فینتکها نزدیک کنند و بنده نیز معتقدم فضای امیدوارکنندهای را در آینده خواهیم داشت.

تی تی دژ: در حوزه آموزش، موفقیتهای ارزشمندی داشتهایم؛ از جمله سه برادر که رتبه یک را در کانادا در زمینه رشد تکنولوژی کسب کردهاند و در ماه گذشته، ارزش این شرکت تا دو میلیارد دلار برآورد قیمت شده است. همچنین آقای هادی پرتویی از پیشروان این حوزه در شرکت code. org هستند. ایرانیان متعدد بسیاری در دنیا وجود دارند که در زمینه آموزش، بسیار قوی کار میکنند.

ایلکا: چند روز پیش با یکی از مسوولان عالیرتبه سازمان فناوری در ریاست جمهوری جلسه داشتم. خبری را در رسانهها درباره بازگشت نخبههای ایرانی به عرصه کاری در داخل کشور مشاهده کردم. بر اساس مطالعات متعدد قبلی درباره ایرانیان خارج از کشور و فعالیت در وزارت اقتصاد و دارایی که به جامعه ایرانیان در حوزه اقتصادی و سرمایهگذاری خدمت میکردم، پیگیر صحت این خبر درباره بازگشت نخبگان بودم و این مسوول در ریاست جمهوری، این موضوع را تایید کرد. امیدوارم بین ایرانیان خارج از کشور و صنایع در داخل کشور، ارتباط نزدیکتری ایجاد شود که این امر به مسوولانی برمیگردد که بتوانند این حلقه ارتباطی را تقویت کنند.

رضوی: مساله دیگری که در صنعت بانکداری با آن مواجه هستیم، موضوع مهارتآموزی و ارتقای مهارتها و به عبارت دیگر، reskill و upskill و مهمتر از آن، ارزیابی (assessment) است. بسیاری از این موضوعات که در حوزه آموزش منابع انسانی در بانکها مطرح است و آقای ایلکا نیز به اهمیت انگیزه اشاره کردند، با ارزیابی کارکنان در بانکها گره خورده است. افراد در کلاسهای آموزشی و آزمونهای مربوطه شرکت میکنند و نمرات کسبشده در ارتقای آنها تأثیر میگذارد و برای آنها انگیزه ایجاد میکند. با این حال، به نظر میرسد متدهای ارزیابی در ایران، چه در صنعت آموزش و چه در صنعت بانکداری، کارآمد و منطبق با واقعیت نیست. لطفا درباره متدهای جدید ارزشیابی کارکنان در صنعت آموزش توضیح دهید.

تیتیدژ: درباره ارزیابی نمیتوانم به جزییات خاصی اشاره کنم اما مهمترین نکته همانطور که آقای ایلکا اشاره کردند، بحث انگیزه است که میتواند در جذب آموزشها موثر باشد. در حوزه آموزش عالی ایران، چند پوستاندازی اتفاق افتاده است: اول اینکه افراد ترجیح میدهند به جای کسب مدرک مثلا فوق لیسانس در دانشگاه، در یک موسسه یا همان دانشگاه، یک دوره MBA بگذرانند که شاید مدرک هم نداشته باشد و به یک گواهینامه ختم شود. چون آن دوره از نظر کاربردی، سودمندتر است. در اینجا، هیچ اجبار و حتی ارزشیابی هم در کار نبوده است. دوم اینکه اگر دوره آموزشی، برای کسبوکار ما مناسب باشد و منجر به ارتقا و توسعه بینالمللی حرفه افراد شود و ارز آوری داشته باشند، جذابتر خواهد بود، بدون اینکه حتی نیاز به ارزشیابی باشد. ما باید به دنبال این باشیم که چگونه ماهیگیری یاد بدهیم تا اینکه ماهی بدهیم. مثلا اکثر نرمافزارهایی که فراگرفتهایم شاید نه کلاس رفتهایم و نه فیلم آموزشی دیدهایم، بلکه با یک پروژه و در حین کار، یادگیری آن را شروع کردهایم. اگر آموزشها به درد کار ما بخورد و در کنار آن مهارت نرمافزاری و زبان انگلیسی را تقویت کنیم، میتواند کمک کند. در حال حاضر با گسترش کلاسهای آنلاین، چالش اساتید در ایران، ارزیابی این کلاسهاست؛ در صورتی که تجربه مشترک ما، برگزاری دوره MBA در کانادا و برگزاری همین دوره در ایران بود. چون ارزیابی سیستم، در هر جلسه صورت میگرفت، حتی امتحان پایانترم نداشت اما ارزیابی مستمر در حین جلسات به خوبی انجام میشد. در بانکها نیز هرچقدر این آموزشها در حین کار و درگیر با آن باشد، خروجی حاصل از آن، نوعی ارزیابی است.

• لطفا جمعبندیتان را از مباحث مطرحشده در این میزگرد بفرمایید.

ایلکا: فقط همین نکته را عرض کنم که کارکنان سیستم بانکی کشور، جزء بادانشترین و پاکدستترین سیستم اداری ایران هستند.

تیتیدژ: سال ۸۴، فکر کنم به مناسبت چهلمین سالگرد تاسیس دانشگاه شریف، ارائه داشتم که بعدها چکیده ارائه و آرزویم را برای چند وزیر علوم ارسال کردم: «به جای اینکه بورسیه آموزش رایگان را برای صندلی خالی اختصاص دهید، به شخص، اختصاص دهید.» این امر، آموزش عالی ما را متحول میکند؛ اتفاقی که در کشورهای دیگر، در حال رخ دادن است. در این حالت، دانشجو، مثلا به جای رشته شیمی در دانشگاه تهران، ممکن است در رشته دیگری در شهر خودش در دانشگاه دلخواه تحصیل کند. این امر، موجب رقابت شدید بین دانشگاهها برای افزایش رضایتمندی دانشجویان و ارتقای کیفیت خود دانشگاهها خواهد شد. این اقدام، آرزوی من در حوزه آموزش عالی کشور است؛ یعنی به جای اینکه آموزش عالی از مسیر سوبسید پیش رود، به یک رقابت بین دانشگاههای ما و دانشگاههای پیشرفته دنیا وارد شود.

ارسال یک نظر